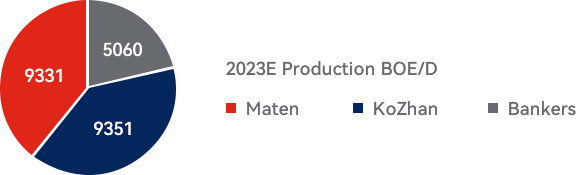

公司目前持有11个海外油气资产,分布在三个国家,包含了勘探、评价、开发各个阶段的油气田项目。其中,在产油田原油产量23000桶/日,可采储量15.3亿桶当量。

多样化的油气资产项目使得公司具有较强的抗风险能力,既有开发项目产生稳定的利润和现金流,也有勘探及评价项目为公司带来增储增产的潜力。

油气资产运行效益直接与石油合同模式密切相关,无论是矿税制合同模式和产量分成合同模式,还是利润分成合同模式,油公司充分利用石油合同的要素和有利条件,实现少投入、多产出、效益优先的运营目标。

矿税制合同模式。矿税、出口关税、出口收益税都是滑动制税率。矿税是根据油田规模来定的,年产25万吨以下的油田只需要缴纳5%的矿税,这在全世界范围内都是非常低的水平。出口关税和出口收益税是根据国际油价而定的,油价小于25美元/桶时免征关税,小于45美元/桶时免征收益税。这为小公司在低油价时期提供了一定的保护。

产量分成合同模式。全部成本可以作为企业所得税抵扣项,只有当油田历史累计收入大于历史累计成本时,才开始缴纳企业所得税,这大幅地延后了开始缴纳所得税的时间。

利润分成合同模式。油田生产建设运营管理产生的成本100%可回收,加上伊拉克是世界油气最富集的地区,这使得在伊拉克上游项目的成本沉没风险几乎为0,且回收期非常快,通常在达产后2-3年内就可以完全回收前期投资。而且该合同模式的经济效益与产量有直接的相关性,在国际油价低迷时,合同抗风险的特质更明显。

从布伦特油价及国际活跃钻机的历史数据图可以看出,钻机数和油价有着极强的相关性,但同时也可以看到钻机数的变化相对油价的涨跌有明显的数月的滞后,这也反映了油价的不可预测性,通常油价持续大跌或大涨几个月后,才能明显观察到行业熊牛的转换。

石油上游行业是一个“高风险、高技术、高投入、长周期”行业,只有用长远的眼光和战略,才能建成一个可以长期发展的石油公司。

在行业低谷时降本增效,开源节流,以现金流为目标度过艰难时期,并利用低油价对应的低估值收购优质资产;在行业复苏油价高涨时期,快速上产,将储量/资源量转化为产量,释放潜力,以产量和利润为目标,回报股东,这是石油上游企业理想的发展节奏。

洲际油气响应国家“一带一路”倡议,在“一带一路”沿线国家积极布局、审慎筛选,坚持“项目增值+项目并购”的双轮驱动战略。自2013-2014年进军石油上游行业以后,很快就迎来了行业低谷,但在这持续了6-7年低谷中,洲际油气主动出击,在世界范围内广泛寻找机会,在低油价下完成了哈萨克斯坦克山公司及阿尔巴尼亚班克斯公司的收购,并在2018年通过竞标的方式以极低成本获得了伊拉克HW和NK两个区块。在疫情后的高油价周期内,洲际油气继续积极参与新项目的拓展,于2023年通过公开竞标方式获得哈萨克斯坦沙漠和巴雷克什两个区块,于2024年5月伊拉克的区块招标中获得Zuebatiya和Jabal Sanam两个区块的勘探开发权益;并将继续参与2024年哈萨克斯坦的区块公开招标。洲际油气响应国家“一带一路”倡议,在“一带一路”沿线国家积极布局、审慎筛选,坚持“项目增值+项目并购”的双轮驱动战略。自2013-2014年进军石油上游行业以后,很快就迎来了行业低谷,但在这持续了6-7年低谷中,洲际油气主动出击,在世界范围内广泛寻找机会,在低油价下完成了哈萨克斯坦克山公司及阿尔巴尼亚班克斯公司的收购,并在2018年通过竞标的方式以极低成本获得了伊拉克HW和NK两个区块。在疫情后的高油价周期内,洲际油气继续积极参与新项目的拓展,于2023年通过公开竞标方式获得哈萨克斯坦沙漠和巴雷克什两个区块,于2024年5月伊拉克的区块招标中获得Zuebatiya和Jabal Sanam两个区块的勘探开发权益;并将继续参与2024年哈萨克斯坦的区块公开招标。 洲际油气作为一个国际化的中型独立石油公司,持有的油气资产组合涵盖了除弃置以外的所有阶段,这使得公司在有稳定的产量和利润的同时,还具有一定规模的未开发储量,能够为公司提供持续可靠的产量增产,另外几个勘探评价项目作为公司的潜力资源量,能在中长期为公司补充储量。 在当前国际油气上游行业复杂多变的情况下,公司坚持“项目增值+项目并购”的双轮驱动战略,为在2030年实现两个一千万,即油气当量1000万吨、市值1000亿元的目标。通过聚焦油气开发板块,并购优质项目(储量较大、动用程度低、可持续发展能力强),增大油气资产规模。加强勘探力度,不断发现油气资源,坚持效益优先和合理控制费用支出结构等多种形式,提升优化油气资产质量,实现营收及利润的增长,增强公司应对国际市场新挑战的核心竞争力。